2019-10-28 22:49

来源: 分布式资本(běn)

5.5 在组合配置时加入(rù)简单的择时策略

以(yǐ)上我们讨论了(le)简单(dān)的(de)静态配(pèi)置组(zǔ)合思路。不过尽管均值-方差最(zuì)优化模型优美而简洁,但所采用的假设(shè)条件亦被大大简化,可能不具备(bèi)足够的灵活(huó)性满足(zú)现实中机构投资(zī)者的需要,所以在一定范围内对仓位进行(háng)动态配(pèi)置调整,避(bì)免市场集(jí)中下滑时的波动,在不违反与(yǔ)投资者契约下主(zhǔ)动追求收益(yì)最大化,被不少二级市场(chǎng)基金所(suǒ)推崇。

我们在本报告里使(shǐ)用两种简单的移动平均线策略择时(shí)策(cè)略,对比特币配置部分(fèn)进行回测。

移动均线是通过平缓的收盘价(jià)均值来创建一个易于辨认的趋势指(zhǐ)标,从而提高(gāo)交易图(tú)表的(de)清(qīng)晰度。由于这些移动平均线依赖于过去的数据,因此被认定是(shì)滞后或趋势(shì)跟踪指(zhǐ)标(biāo)。尽管如此(cǐ),这些移动平(píng)均(jun1)线指标仍(réng)然可(kě)以有效地消除噪音,并帮助判断(duàn)市场走(zǒu)向。

以下将测试两种移动均线策略的表现,一种为价格-均线突破策略,另一种为双均线策略,本质是一种简单(dān)的趋势跟踪策略(luè)。即当调整后的收盘(pán)价高于简单移动平均线(simple moving average)时,该(gāi)模型将(jiāng)100%投资于btc,而当调整后的(de)收盘价低(dī)于移动平均线时,该模型将转换为现金,双均线(xiàn)策略也是同样原理,只是把(bǎ)收盘价(jià)替换成周期较短的一条均线。

因为我(wǒ)们的(de)目标主要(yào)是降低风险,而不是(shì)频(pín)繁的投机(jī),所以以下的回测将采用相对较长周期(qī)的均线构建策略(luè)。

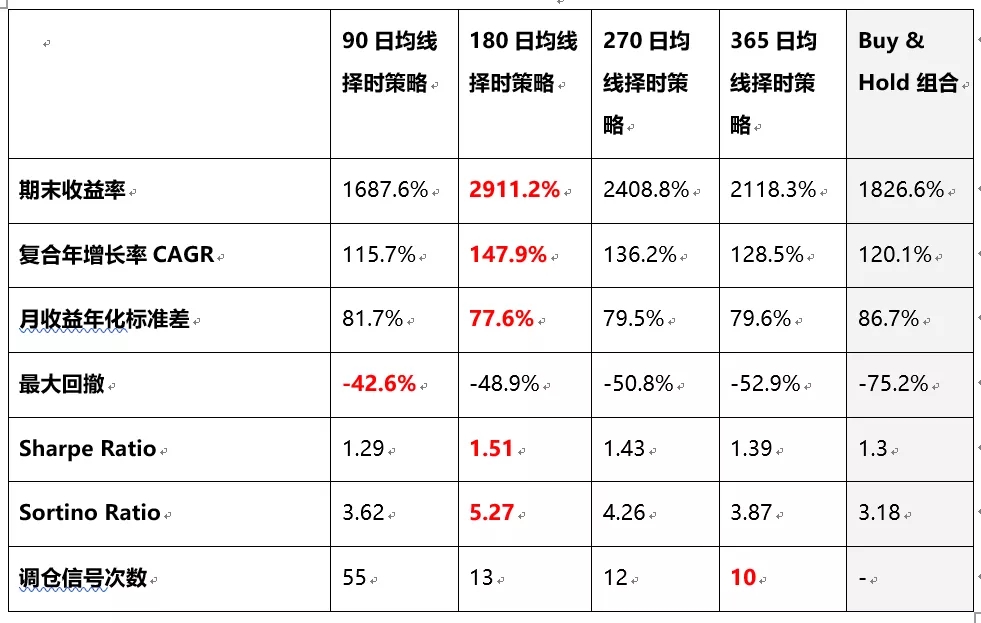

首先,在2016年1月至(zhì)2019年9月的(de)历史期间,采用了3个(gè)月、6个月、9个月、1年作为均线周期,对比特币单一资(zī)产(chǎn)进(jìn)行择时的回测(cè)结果,显(xiǎn)示以180日作为均线周期得到的结果较为优秀——更高(gāo)的收益率、更低的回撤、更低的波(bō)动。

表格 12:四种周期的单均(jun1)线策略2016.1~2019.9回(huí)测结(jié)果(guǒ)(最优(yōu)结果(guǒ)红色加粗(cū)显(xiǎn)示)

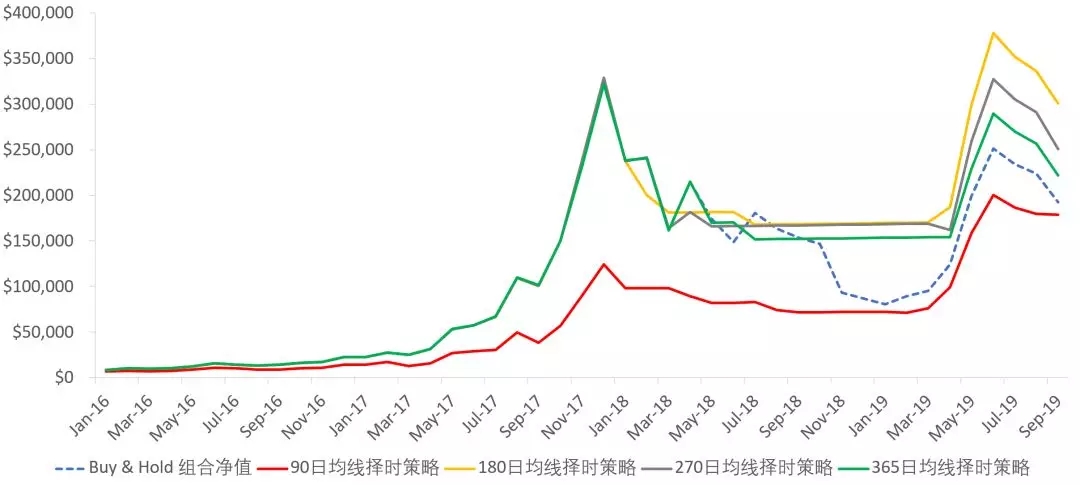

图14:假设初始净(jìng)值10000美元的BTC投资(zī)在不同策略下的净值变化

来源(yuán):币安研究院、分布式资本

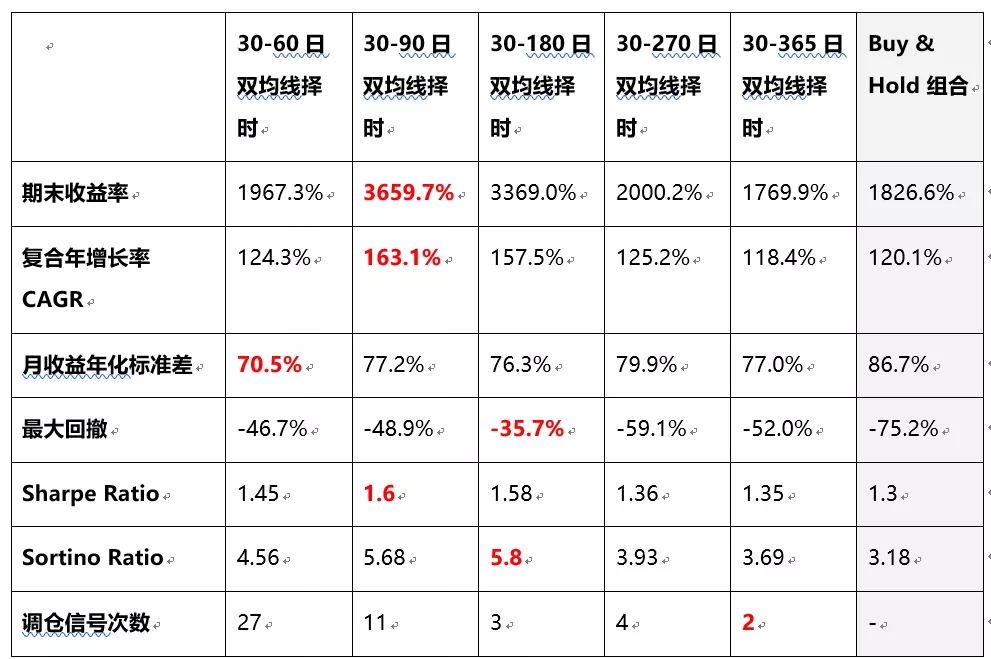

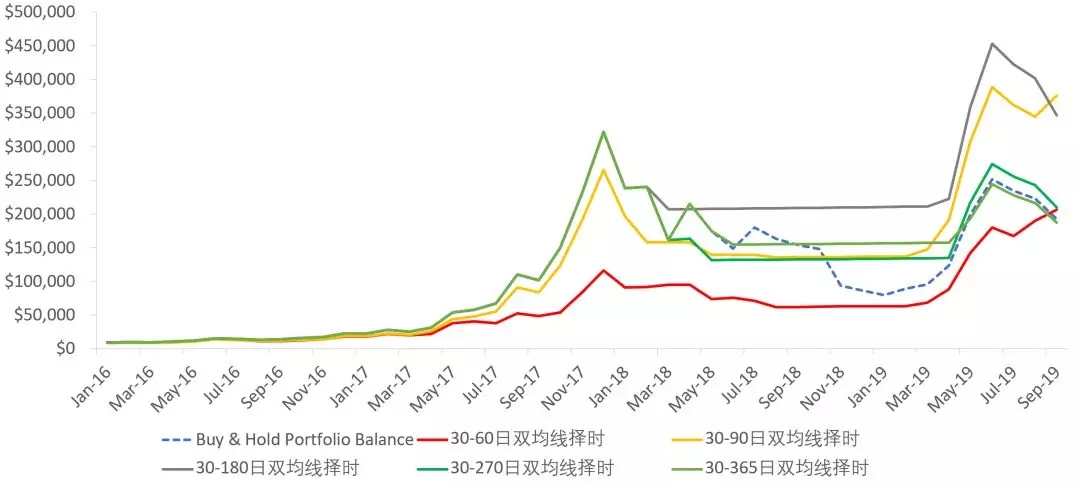

其次,在2016年1月至2019年9月的(de)历史期(qī)间,采用了30-60日(rì)、30-90日、30-180日、30-365日作为(wéi)均线周期,对比(bǐ)特(tè)币(bì)单一资产进行择时的回测结果,依旧显示即便是如(rú)此简(jiǎn)单的策略依旧能有效降(jiàng)低组合的波(bō)动,尤其是(shì)在规避大(dà)幅(fú)度回(huí)撤上作用明显。

此外,对比单均线策略,双均线策略过滤了(le)更多单日价格的异常波(bō)动(dòng),使得(dé)调仓信号出(chū)现的次数大大低于单均(jun1)线策(cè)略,实际调(diào)仓时所面临(lín)的交易(yì)成本和(hé)点(diǎn)差带(dài)来的损失也(yě)将相应减少。

表格 13:五种周期的双均线策(cè)略2016.1~2019.9回测结(jié)果(最优结果红色加(jiā)粗显示)

图15:假设初始净值10000美元的BTC投资在(zài)不同策(cè)略下的净值变化

来源:币安研究院(yuàn)、分(fèn)布式资本

二级市场(chǎng)能够作为择时(shí)信号的指标非(fēi)常多,以上(shàng)我们仅仅检验了趋(qū)势跟踪择时方法里的(de)均线策略(luè)。此外,利用一(yī)些(xiē)相对(duì)强弱指标如RIS, MACD,Beta系数等亦可以(yǐ)做动能(néng)择(zé)时,用市场舆情、交易(yì)量(liàng)、乃至比特币网络中的如活(huó)跃地(dì)址、链(liàn)上转账量等(děng)数据,都可以(yǐ)成为择时(shí)指标(biāo)。

上述回测表明,尽管简单的择时策略未(wèi)必能(néng)提高最终(zhōng)收(shōu)益水平,但其有望进一(yī)步(bù)降低(dī)数(shù)字(zì)资产配置部分(fèn)的净值波动,优化组合的风(fēng)险-收益表现。

但需要(yào)注意的(de)是,大多(duō)数情况下,基金管理人(rén)或(huò)其客户(hù)是因为长(zhǎng)期看涨比(bǐ)特(tè)币/数字资(zī)产才在组合中对此进行配置,中短期(qī)趋势的交易不应该,也(yě)很难成为(wéi)投(tóu)资组合的(de)主要收益来(lái)源,此外长期入场机会往往出现(xiàn)在(zài)市场下跌之(zhī)际,作为机(jī)构投资(zī)人,更应该注意“左侧”的投资机(jī)会。